Live Credit Smart - Relatório de tendências de crédito geracional da Experian

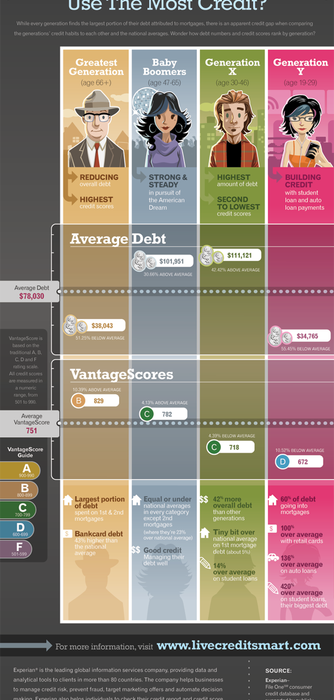

Eles fizeram uma amostragem de seus VantageScores e publicaram um relatório intitulado “Live Credit Smart - de geração em geração”, indicando quais gerações têm o melhor e o pior crédito. Seus resultados são intrigantes.

Aprendendo com a experiência

Quando recebi minha carteira de motorista, me ressenti do fato de os adolescentes terem que pagar mais pelo seguro de carro do que os motoristas mais velhos. Agora que envelheci um pouco, passei a reconhecer o benefício da experiência. Efeitos semelhantes de idade e experiência também parecem estar presentes no que diz respeito à pontuação de crédito das pessoas.

Segundo o estudo da Experian, a pontuação média de crédito de um americano aumenta constantemente com a idade. O VantageScore médio para todas as gerações é 751, mas os americanos da Geração Y (19 a 29 anos) têm a pontuação média mais baixa de 672. A média sobe para 718 na Geração X (30 a 46) e para 782 entre os Baby Boomers ( 47-65) antes de chegar aos 829 anos entre as Maiores Gerações (com 66 anos ou mais).

Embora seja impossível para os adultos mais jovens ter um histórico de crédito desde os americanos mais velhos, apenas parte do aumento nas pontuações de crédito entre as gerações pode ser atribuída à duração do histórico de crédito. De fato, a única explicação para esses resultados é que os americanos têm mais problemas com seu crédito em idades mais jovens e, aparentemente, leva uma vida inteira para colocar suas finanças em ordem..

Níveis variados de dívida

O estudo mostra que a idade se correlaciona intimamente com a pontuação de crédito, mas o mesmo não ocorre quando se trata de níveis de dívida. Embora o valor médio da dívida para todas as faixas etárias seja de US $ 78.030, os membros da Geração Y realmente têm os níveis médios mais baixos de dívida, de cerca de US $ 34.000. Compreensivelmente, sua dívida é predominantemente na área de empréstimos estudantis, com empréstimos para automóveis em segundo.

A geração X lidera o pacote com mais de US $ 111.000 em dívidas, 42% acima da média americana. São pessoas que estão comprando casas e iniciando famílias sem necessariamente prejudicar seus empréstimos estudantis existentes ou outras dívidas. Deprimente, os Baby Boomers têm uma dívida quase igual à da Geração X, quase US $ 102.000. Infelizmente, parece que a maioria das pessoas não consegue prejudicar seriamente seus níveis de dívida até atingir a idade da aposentadoria. Felizmente, o nível médio de endividamento diminui para pouco mais de US $ 38.000 após os 66 anos. No entanto, esses idosos se saem 43% piores que a média quando se trata de endividar-se com cartão bancário.

O que isso significa para você

Você já sabe o quanto é importante manter um bom crédito. E este relatório parece fortalecer apenas o argumento de colocar suas finanças em ordem o mais rápido possível. Embora seja encorajador que cada geração faça progressos em relação à última, é um fato assustador que leva uma vida inteira para que os americanos, em média, tenham uma boa pontuação de crédito. Aqueles que são capazes de vencer as probabilidades e estabelecer um forte histórico de crédito desde tenra idade verão os frutos de seus esforços ao longo da vida. O motivo é que aqueles com as melhores pontuações de crédito se qualificam consistentemente para as taxas de juros mais baixas e os melhores termos. E não há tempo mais importante para se qualificar para as melhores taxas do que os anos intermediários da sua vida, quando é provável que sua dívida aumente.

A tendência é clara: os aposentados e os recém-formados têm as dívidas mais baixas, enquanto são as pessoas de 30, 40 e 50 anos que se vêem alavancadas ao máximo, não que haja necessariamente algo de errado nisso. Esses números incluem dívidas como hipotecas - e a compra de uma casa geralmente é vista como um investimento inteligente para jovens e famílias. A chave é estar em posição de economizar dinheiro em sua hipoteca, qualificando-se para as melhores taxas. Esse fato entra em foco em momentos como este, quando as taxas de hipoteca são extremamente baixas. No entanto, aqueles com maior necessidade de refinanciar seu empréstimo hipotecário acham mais difícil fazê-lo.

Palavra final

Enquanto os americanos mais velhos têm, em média, melhores pontuações de crédito do que as gerações mais jovens, você não precisa viver sua vida seguindo a multidão. Ao reconhecer os desafios enfrentados por sua geração, você pode superar seus pares e garantir seu futuro, tomando medidas para gerenciar melhor seu dinheiro.

Como sua pontuação de crédito é classificada em sua geração? Por que você acha que cada faixa etária se acumulou?