Como configurar um plano de pagamento de imposto do IRS - 8 etapas a considerar

Se você se encontrar nessa situação, não demora. Torne sua prioridade máxima entrar em contato com o IRS para encontrar uma solução para o seu problema. Embora você não acredite, o IRS está disposto a trabalhar com você para ajudá-lo a pagar sua conta de imposto.

O que acontece se você não pagar

Se você não tomar medidas para configurar um plano de pagamento, o IRS poderá usar seus enormes poderes para extrair o dinheiro de você da maneira que puder. Os métodos típicos de coleta incluem:

- Colocando uma garantia em sua casa

- Congelando suas contas bancárias

- Obtenção de reembolso de imposto para o qual você seria elegível

- Enfeitar seu salário

Se o IRS realizar algum desses métodos de cobrança, sua pontuação de crédito será um grande sucesso. Uma queda drástica na sua pontuação de crédito pode aumentar as taxas de seguro, bem como as taxas de juros de empréstimos e cartões de crédito. A melhor defesa contra danos às suas finanças é aproveitar os programas de IRS para pagar seus impostos.

Opções do plano de pagamento de impostos

Por lei, o IRS deve cobrar impostos devidos dentro de 10 anos a partir da data em que a declaração de imposto é arquivada. Se você negociar um plano de pagamento com o IRS, os valores do pagamento serão estruturados para garantir que toda a fatura fiscal seja paga no final do período de cobrança de 10 anos.

Aqui estão as etapas que você pode seguir para garantir que sua fatura fiscal seja paga:

1. Determine seu total devido

É importante determinar exatamente quanto você deve, pois existem vários procedimentos de cobrança e opções de pagamento que dependem do valor. Por exemplo, a Receita Federal mudou recentemente muitos de seus procedimentos para arquivar penhoras, elevando o limite de US $ 5.000 para US $ 10.000 em impostos devidos antes de registrar uma garantia..

Se você deve US $ 10.000 ou menos e está atualizado em todos os seus registros e pagamentos de imposto de renda de anos anteriores, o IRS provavelmente aceitará seu plano de pagamento proposto - a menos que conclua que você realmente pode pagar a conta do imposto na íntegra agora. As taxas que você paga para configurar um contrato de parcelamento variam de US $ 43 a US $ 105, dependendo do valor que você deve e do tipo de contrato que você celebra (débito direto, dedução da folha de pagamento ou pagamento parcelado).

2. Considere uma oferta comprometida

Uma oferta em compromisso é um acordo entre o contribuinte e o IRS que liquida a dívida fiscal por menos do que o total devido. Sob novas regras, o IRS elevou o nível máximo de renda de US $ 50.000 para US $ 100.000, possibilitando a qualificação de mais contribuintes. O imposto máximo devido também foi aumentado de US $ 25.000 para US $ 50.000. A oferta em compromisso requer o preenchimento do Formulário 433-A, Formulário 656, uma taxa de arquivamento de US $ 150 e um pagamento inicial de impostos.

Uma oferta em compromisso é um esforço de última hora para chegar a um acordo com o IRS, já que a agência espera que você esgote todas as outras possibilidades antes de aplicar. O IRS determina se você se qualifica para a oferta comprometida examinando vários fatores, incluindo:

- Capacidade para pagar

- Renda

- Despesas

- Patrimônio líquido

O IRS geralmente aprova uma oferta comprometida se determinar que o valor que você ofereceu para pagar sua dívida fiscal é o máximo que eles esperavam receber de você dentro de um período de tempo razoável.

3. Pague com cartão de crédito

Quando você paga o IRS ao longo do tempo, são cobrados juros de 3% mais multas, que continuam a acumular até que o saldo seja totalmente pago. Você pode preferir a empresa do cartão de crédito em vez do IRS, se não por outro motivo, a não ser interromper as multas.

Se você optar por pagar seu imposto com cartão de crédito, seu pagamento American Express, Discover, MasterCard ou Visa deverá ser processado por um dos três fornecedores aprovados: WorldPay US, Inc., Official Payments Corp. e Link2Gov Corp. cobrar uma "taxa de conveniência" de cerca de 2% da sua conta. Em seguida, você efetua pagamentos à empresa do cartão de crédito, que cobrará juros como em qualquer outra compra.

4. Comece de novo

4. Comece de novo

Se os seus problemas fiscais resultarem da não apresentação da sua devolução, você pode esperar uma multa por falta de arquivo que deve ser paga além dos impostos atrasados. Atualmente, a penalidade por falha no arquivo é de 0,5% ao mês, até um máximo de 25% da sua fatura fiscal. O IRS tem um programa chamado Fresh Start, pelo qual você pode solicitar que a penalidade por falha no arquivo seja suspensa por até seis meses. Para se qualificar, você deve menos de US $ 50.000. Você pode se inscrever preenchendo o Formulário 1127-A.

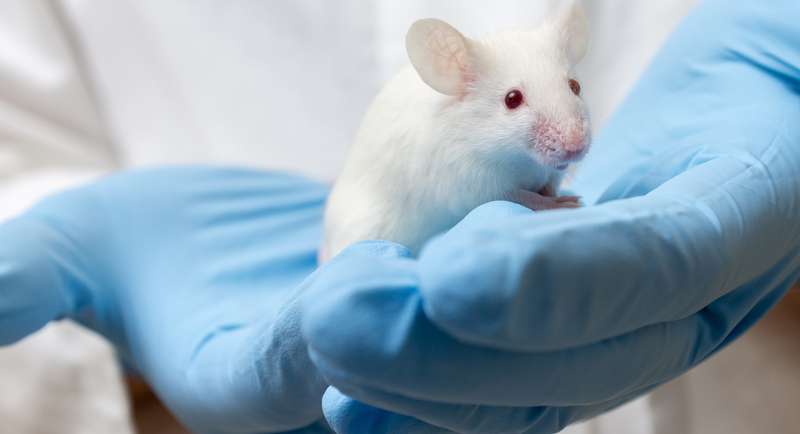

5. Solicite um contrato de parcelamento on-line

Se você deve US $ 50.000 ou menos em impostos, multas e juros combinados e está atualizado sobre a apresentação de suas declarações fiscais, pode ir ao site do IRS e usar o processo de inscrição do contrato de pagamento on-line (OPA). Se você deve menos de US $ 25.000, sob esse plano, você pode decidir quanto será o seu pagamento mensal. No entanto, você deve pagar seu saldo dentro de cinco anos.

Se seu saldo devido for superior a US $ 25.000, você deverá preencher o Formulário 433-F, o Formulário de Declaração de Informações de Coleta, para solicitar a participação em um plano de parcelamento. O IRS usa as informações no formulário para colocar um penhor sobre seus ativos e, em seguida, determinar o valor de seus pagamentos mensais. Uma garantia informa ao público que o governo dos EUA tem uma reivindicação contra todos os bens e quaisquer direitos de propriedade do contribuinte. Se você não pagar seus impostos, o próximo passo da Receita Federal será emitir uma taxa e tomar posse de sua propriedade com a intenção de vendê-la..

6. Solicite um contrato de parcelamento para um grande saldo devedor

Se você deve mais de US $ 50.000 e deseja solicitar um contrato de parcelamento, precisa preencher e enviar os Formulários 9465-FS e 433-F, a Declaração de Informações de Coleta. Este aplicativo não pode ser feito online. O IRS analisa suas informações financeiras e decide se você se qualifica para um plano de parcelamento. Se o IRS aprovar sua solicitação, a agência solicitará uma taxa que varia de US $ 43 a US $ 105, dependendo da sua renda e do tipo de plano de pagamento para o qual você se qualifica.

7. Considere contratar um profissional

Você deve lidar com a papelada e as negociações sozinho, mas se a própria idéia o deixar nervoso, considere contratar um CPA, um agente registrado ou um advogado tributarista para negociar em seu nome.

8. Mantenha-se atualizado sobre os impostos atuais e futuros

Enquanto você paga o que deve nos anos anteriores, mantenha-se atualizado sobre os pagamentos de impostos do ano atual. Se você não possui impostos suficientes retidos de seu salário ou salário, ou se trabalha por conta própria, pode fazer pagamentos de impostos estimados diretamente ao IRS usando o Formulário 1040-ES.

Palavra final

O IRS tem uma reputação de ser um trabalhador pesado no trato com os contribuintes - uma reputação que é merecida. No entanto, mudanças de política nos últimos dois anos indicam que a agência está levando em consideração os efeitos devastadores da recessão e está considerando que muitos contribuintes simplesmente devem mais do que podem pagar. Se você se atrasar nos pagamentos de impostos, é hora de dar uma nova olhada nos planos de pagamento do IRS.

Quais estratégias você usa para garantir que não deve mais do que pode pagar em impostos?

(crédito da foto: Bigstock)