Estratégias de gerenciamento de risco de investimento - 5 maneiras de jogar na defesa

Em outras palavras, um bom ataque não pode ser bem sucedido sem um programa defensivo eficaz. E o mesmo se aplica à sua estratégia de investimento.

Aqui estão as melhores estratégias para se proteger quando se trata de investir.

Ofensa ao investimento

Em termos de investimento, existem inúmeras abordagens para ofender. Você pode investir agressivamente em ações de alta dinâmica, comprando nas empresas mais bem-sucedidas na expectativa de que elas continuem a ter um desempenho superior. A Apple (NASDAQ: AAPL) é um bom exemplo de empresa em que essa abordagem funcionaria bem. Definitivamente, as ações subiram muito, mas também tiveram o crescimento fundamental para apoiar a valorização do preço.

Como alternativa, você pode adotar uma abordagem mais conservadora de ofensa. Em vez de investir nas empresas com maior impulso, você pode identificar ações que podem estar subvalorizadas. Alguns investidores gostam de esperar que seus investimentos-alvo atinjam uma avaliação ou preço específico com base em análises fundamentais ou técnicas antes de colocar seu dinheiro para trabalhar.

Independentemente do método escolhido, você deseja gerar alguma valorização do capital. Quando você pratica uma ofensa ao investimento, seu principal objetivo é aumentar seu dinheiro.

Defesa de Investimentos

Uma campanha ofensiva bem-sucedida é ótima. O que poderia ser melhor do que ver seus investimentos crescerem? Mas a defesa também é importante. Imagine como você se sentiria se seus investimentos não aumentassem? E se eles realmente perdessem dinheiro? Se você investe há algum tempo, provavelmente sabe que perder dinheiro não é muito divertido.

Warren Buffet, um dos investidores mais bem-sucedidos de todos os tempos, é famoso por enunciar as duas regras mais importantes de investimento:

Regra 1: Não perca dinheiro.

Regra # 2: Nunca se esqueça da regra nº 1.

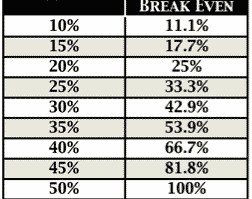

Isso é defesa. Embora seja uma boa ideia correr alguns riscos para aumentar suas economias, também é imperativo que você tenha um sistema para limitar esse risco e proteger seu capital pelo lado negativo. O gráfico a seguir mostra quanto de ganho você precisaria para recuperar uma determinada perda:

Você pode ver que mesmo uma perda relativamente pequena pode exigir um grande esforço ofensivo para se recuperar - especialmente com as taxas de corretagem e investimento envolvidas. É fácil dizer que você precisa controlar suas perdas. Mas como você faz isso?

5 maneiras de gerenciar o risco da carteira de investimentos

1. Siga a tendência

A tendência é sua amiga até o fim. Uma maneira de gerenciar o risco de investimento é comprometer-se a comprar apenas ações ou ETFs (Exchange Traded Funds) que estão em alta e vendê-los quando violarem seu suporte à linha de tendência. Você pode desenhar suas próprias linhas de tendência conectando uma série de mínimos mais altos em um gráfico ou pode usar uma média móvel como a de 50 ou 200 dias para atuar como suporte. Se o preço quebrar esse nível de suporte por um valor predeterminado, você vende.

2. Rebalanceamento

Os investidores de longo prazo podem tentar gerenciar o risco vendendo periodicamente investimentos em ações ou classes de ativos que passaram a ocupar muito de suas carteiras. Eles venderão esses ativos e comprarão mais ações ou ETFs que tiveram desempenho inferior. Esse pode ser um meio forçado de comprar na baixa e vender na alta.

3. Dimensionamento da posição

Outra maneira de jogar na defesa é simplesmente limitar sua exposição. Se um determinado investimento for mais arriscado que outros, você pode optar por não investir nele ou investir apenas uma pequena quantidade de seu capital. Muitos investidores usam esse tipo de abordagem para ganhar exposição a setores mais arriscados, como biotecnologia ou ações de pequena capitalização. Uma perda de 50% em um investimento de US $ 2.000 prejudica muito menos do que seria em um investimento de US $ 20.000. A maneira mais fácil de reduzir o risco do mercado de ações é transferir parte do seu capital para dinheiro.

4. Ordens Stop Loss

Você pode fazer um pedido de stop loss com seu corretor que venderá automaticamente toda ou parte de sua posição em uma determinada ação ou ETF se ele ficar abaixo de um preço pré-determinado. Obviamente, o truque é definir o preço baixo o suficiente para que você não seja impedido por uma retirada de rotina, mas alto o suficiente para limitar sua perda de capital. Fazer um pedido de stop loss é uma maneira de limitar os danos ao seu portfólio e forçar-se a seguir uma disciplina defensiva rigorosa. Mover ou ignorar os níveis de stop loss quase sempre resulta em maiores perdas no final. A primeira saída é a melhor saída.

5. Diversificação

A idéia por trás da diversificação de investimentos é comprar classes ou setores de ativos que não estão correlacionados. Isso significa que se um sobe, o outro provavelmente está caindo. A diversificação tem sido muito mais difícil de alcançar nos últimos anos, pois muitas classes de ativos se tornaram altamente correlacionadas. Até ações e títulos têm andado na mesma direção com muito mais frequência do que no passado. A diversificação é uma boa estratégia para limitar seu risco, mas só funciona se os ativos que você compra são realmente sem correlação. Verifique o desempenho relativamente recente em vez de confiar em relacionamentos históricos que podem não estar mais funcionando.

Quais estratégias defensivas você usa em seu portfólio de investimentos?