O que é um plano 401 (k) e como funciona? - Limites, Regras e Benefícios

Para responder a essa pergunta, você precisa saber um pouco sobre como esses planos funcionam. Definitivamente, eles têm vantagens, especialmente quando se trata de economizar dinheiro na sua conta de imposto. Mas eles também têm algumas desvantagens que podem fazer você hesitar em usá-las para todos os seus investimentos..

Como funcionam os planos 401 (k)

O plano 401 (k) leva o nome da subseção 401 (k) do código tributário dos EUA, que trata dos planos de aposentadoria no local de trabalho. Esse tipo de plano surgiu pela primeira vez na década de 1980 como uma alternativa aos planos de pensão tradicionais. Até então, a maioria das grandes empresas oferecia fundos de pensão para seus funcionários, o que lhes proporcionava uma renda estável na aposentadoria. No entanto, à medida que o custo dos planos de pensão aumentou, a maioria dos empregadores os substituiu por 401 (k) s, financiados principalmente por contribuições dos trabalhadores.

Veja como um plano 401 (k) funciona:

- Contribuir. Você contribui para o fundo com dólares antes dos impostos, que são retirados diretamente do seu salário. Isso reduz sua renda e, portanto, reduz sua conta de imposto.

- Investir. Você pode investir o dinheiro em uma seleção de fundos. Você não paga imposto sobre o dinheiro que seus investimentos ganham enquanto permanecerem no 401 (k).

- Retirar. Ao se aposentar, você começa a retirar dinheiro do seu 401 (k). Você deve pagar imposto sobre o dinheiro ao retirá-lo. No entanto, se sua renda for menor do que era quando você estava trabalhando, você poderia pagar impostos a uma taxa mais baixa.

Há também um tipo alternativo de plano 401 (k), chamado Roth 401 (k), que inverte esses benefícios fiscais. Você financia sua conta com dólares após impostos, mas não paga imposto sobre o dinheiro ao sacá-lo.

Ambos os tipos de 401 (k) são planos de local de trabalho, para que você possa investir em um apenas através do seu trabalho. Normalmente, sua empresa não executa o plano em si; em vez disso, contratará uma empresa de investimento como administrador. Esta empresa enviará declarações regulares para informar o desempenho do seu 401 (k) e quanto dinheiro ele contém. Se você quiser fazer alterações nos seus investimentos, deve ligar para a empresa ou acessar o site.

Dica profissional: Se o seu empregador oferecer um 401 (k), verifique Blooom, um robo-conselheiro on-line que analisa suas contas de aposentadoria. Basta conectar sua conta e você poderá ver rapidamente como está se saindo, incluindo riscos, diversificação e taxas que está pagando. Além disso, você encontrará os fundos certos para investir em sua situação. Inscreva-se para uma análise gratuita do Blooom.

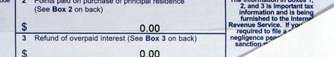

Limites de contribuições

O governo oferece esses benefícios fiscais para 401 (k) s porque deseja incentivar os americanos a economizar para a aposentadoria. No entanto, ele não quer que eles gastem tanto da sua renda antes dos impostos que acabam não pagando imposto de renda. Para evitar isso, ele define limites de quanto você pode contribuir para um 401 (k) a cada ano.

Para 2019, a contribuição máxima é de US $ 19.000 para a maioria dos trabalhadores. Trabalhadores com mais de 50 anos podem fazer uma contribuição extra de "recuperação" de até US $ 6.000, por um máximo de US $ 25.000. Essas contribuições de recuperação tornam mais fácil para os trabalhadores mais velhos atingirem suas metas de economia de aposentadoria antes de atingirem a idade de aposentadoria.

Embora esses sejam os limites estabelecidos por lei, alguns funcionários não podem contribuir até o máximo. Alguns planos de local de trabalho impõem limites às contribuições inferiores ao máximo de US $ 19.000. Além disso, proprietários, gerentes e funcionários "altamente remunerados" nem sempre podem fazer a contribuição máxima antes dos impostos. O IRS define funcionários altamente remunerados (HCEs) de duas maneiras:

- O Teste de Propriedade. Qualquer trabalhador que possuiu pelo menos 5% da empresa durante o ano passado ou no ano anterior é um HCE.

- O Teste de Compensação. Os trabalhadores são HCEs se ganharam pelo menos US $ 80.000 no ano anterior e ganham um salário superior a 80% dos trabalhadores da empresa.

Distribuição Mínima Necessária

O IRS limita não apenas quanto você pode contribuir para um 401 (k), mas também quanto tempo você pode continuar contribuindo. Ao atingir a idade da aposentadoria, você deve parar de colocar dinheiro na sua conta e começar a retirar o dinheiro. O valor que você deve sacar a cada ano é chamado de distribuição mínima necessária, ou RMD.

Exatamente quando você precisa começar a tomar RMDs depende de quando você se aposenta. Se você se aposentar antes dos 70 anos e meio, deve começar a tomar RMDs a partir do seu 401 (k) quando atingir essa idade. Se você ainda trabalha aos 70 anos e meio, não precisa fazer RMDs até se aposentar.

Seu RMD depende da sua idade e quanto dinheiro você possui na conta. O IRS oferece planilhas para calcular seu RMD para um determinado ano. Se você preferir não fazer as contas, use uma calculadora RMD, como a da Schwab..

Vantagens de investir em um 401 (k)

Os especialistas geralmente concordam que, se você tiver acesso a um 401 (k) no trabalho, deverá investir dinheiro nele. Esses planos oferecem muitas vantagens que outros investimentos não oferecem, incluindo economia de impostos, conveniência e contribuições correspondentes do seu empregador.

1. Você paga menos em impostos

A vantagem mais óbvia dos planos 401 (k) é a capacidade de reduzir sua conta de imposto. Por exemplo, digamos que você esteja atualmente ganhando US $ 70.000 por ano e pagando US $ 8.700 em imposto de renda federal. Se você colocar US $ 7.000 - 10% de sua renda - no seu 401 (k), seu rendimento tributável cai para US $ 63.000. Como resultado, sua conta de imposto cai para cerca de US $ 7.160, economizando mais de US $ 1.300.

Além disso, você não paga impostos sobre o dinheiro que seus investimentos ganham. Em vez de pagar impostos sobre os dividendos que você ganha, você pode continuar reinvestindo-os, sem impostos, ano após ano. Para ver com que rapidez suas economias de aposentadoria podem crescer em um 401 (k), confira uma calculadora 401 (k) como esta da AARP.

2. Facilita a economia

Um 401 (k) facilita a economia para a aposentadoria de duas maneiras. Primeiro de tudo, porque você está usando dólares antes dos impostos, seus investimentos recebem uma pequena quantia do seu salário. Se atualmente os impostos consumirem 15% de cada dólar que você ganhar, você deverá ganhar US $ 1.000 para investir US $ 850 em uma conta tributável. Mas para investir US $ 850 em seu 401 (k), você sacrifica apenas US $ 850 em renda.

Segundo, as contribuições para um 401 (k) são automáticas. O dinheiro sai diretamente do seu salário antes mesmo de recebê-lo. Não há nada para lembrar e nem papelada para fazer. E porque você nunca tem o dinheiro em suas mãos, não sente que está desistindo desse dinheiro para investi-lo.

3. Seu empregador pode entrar

Embora as contribuições para o seu 401 (k) venham principalmente do seu salário, muitos empregadores concordam em corresponder a uma parte do que você contribui. Por exemplo, seu empregador pode oferecer o mesmo preço por dólar nos primeiros 3% do seu salário que você coloca na sua conta. Portanto, se você ganha US $ 70.000 e contribui com 3% (US $ 2.100), recebe outros US $ 2.100 do seu empregador. As contribuições do seu empregador não contam para o limite de quanto você pode investir a cada ano.

Se você é um novo funcionário, o dinheiro que seu empregador contribui para o seu 401 (k) não se torna seu imediatamente. Você deve trabalhar na empresa por um número definido de anos antes que essas contribuições sejam adquiridas ou transfira a propriedade para você. Isso é feito para proteger a empresa de perder dinheiro, se você decidir deixar o emprego depois de apenas um ano. Você pode ter que esperar de três a seis anos para que as contribuições de seu empregador se esgotem completamente.

No entanto, mesmo que você não possa receber as contribuições de seu empregador imediatamente, elas ainda são basicamente dinheiro grátis. Os especialistas concordam que, se o seu empregador oferecer uma correspondência 401 (k), você deve investir pelo menos o suficiente na sua 401 (k) para obter o máximo em fundos correspondentes.

4. Você controla seus investimentos

Os planos de aposentadoria da velha escola estavam inteiramente sob o controle do empregador. Como o dinheiro da empresa era investido no fundo de pensão, a empresa decidiu decidir como investi-lo. Com os planos 401 (k), por outro lado, você pode escolher seus próprios investimentos para atender às suas necessidades e seu estilo de investimento..

A maioria dos planos 401 (k) oferece uma variedade de fundos mútuos para escolher, cobrindo uma mistura de ações, títulos e investimentos no mercado monetário. Uma opção popular para investimentos em 401 (k) são os fundos de data-alvo, que ajustam seu saldo de investimentos para reduzir o risco à medida que você se aproxima da aposentadoria.

5. Sua conta é transferível

Embora você possa investir apenas 401 (k) no seu local de trabalho, isso não significa que seu plano esteja vinculado à sua empresa. Se você mudar de emprego, poderá passar o 401 (k) para uma nova conta com as mesmas vantagens fiscais. Pode ser um IRA tradicional ou outro 401 (k) com seu novo empregador.

Se sua empresa sair do negócio, você ainda não perde o dinheiro no seu 401 (k). Você provavelmente não será capaz de manter seu plano, mas poderá transferir o dinheiro para um IRA e não pagar impostos sobre ele..

Mesmo se você morrer, o dinheiro no seu 401 (k) não desaparece. Se você é casado, ele vai automaticamente para o seu cônjuge. Caso contrário, você pode nomear quem quiser - como irmão, filho adulto ou amigo - como beneficiário, e essa pessoa receberá os fundos.

Desvantagens de investir em um 401 (k)

Em suma, um 401 (k) tem tantas vantagens que parece um acéfalo investir em um, se você tiver a opção. No entanto, isso não significa que você queira investir todos os seus investimentos dessa maneira. O 401 (k) tem algumas desvantagens que devem torná-lo cauteloso em amarrar todo o seu dinheiro em um.

1. O dinheiro é inacessível

Quando você coloca seu dinheiro em um 401 (k), está praticamente empatando até atingir a idade da aposentadoria. Sob as regras do IRS, normalmente você não tem permissão para sacar dinheiro do seu 401 (k) até atingir os 59 anos e meio. Se o fizer, não apenas deve impostos sobre o dinheiro que sacar, mas também deve pagar 10% a mais do valor como penalidade. Por exemplo, se você estiver na faixa de 25% de impostos e retirar US $ 5.000 do seu 401 (k) mais cedo, deverá um total de US $ 1.750 - ou 35% - em impostos.

No entanto, existem certas exceções a esta regra. Não há penalidade por retirar dinheiro antecipadamente se:

- Você perde ou deixa o emprego aos 55 anos ou mais

- Você se aposenta cedo e recebe “pagamentos periódicos substancialmente iguais” do seu 401 (k) uma vez por ano para ajudar a financiar sua aposentadoria (se você escolher essa opção, deverá continuar recebendo os pagamentos por pelo menos cinco anos ou até atingir os 59 anos e meio)

- Você fica desativado

- Você precisa do dinheiro para ajudar a cobrir as despesas médicas que chegam a mais de 10% de sua renda

- Você precisa do dinheiro para pagar por uma “ordem qualificada de relações domésticas” (isso geralmente significa pagar pensão alimentícia ou pensão alimentícia a um ex-cônjuge)

- Você morre e o dinheiro no seu 401 (k) é pago ao seu beneficiário

Os administradores dos planos 401 (k) também têm a opção de renunciar à penalidade se sofrer outras dificuldades que exijam que você gaste muito dinheiro com pressa. Isso permite que você toque no seu 401 (k) para um adiantamento em uma primeira casa, para pagar por alguns tipos de reparos importantes em sua casa, para evitar perder sua casa por execução duma hipoteca ou despejo, pagar pela faculdade ou cobrir funeral. despesas. Os planos também podem conceder uma isenção de dificuldades se você for vítima de um desastre, como uma tempestade severa, incêndio ou terremoto. No entanto, seu plano não precisa renunciar à penalidade nesses casos; cabe ao administrador do plano decidir.

Uma maneira de contornar essa restrição é pedir emprestado ao seu 401 (k) em vez de fazer uma retirada antecipada. Contanto que você pague o dinheiro de volta na conta dentro de cinco anos, você não pagará impostos ou multas. No entanto, você ainda terá que pagar juros e taxas sobre o empréstimo. Além disso, se você perder o emprego ou mudar de emprego, deverá pagar imediatamente o empréstimo ou tratar o saldo como uma retirada, pagando todos os impostos e multas.

A linha inferior é que colocar seu dinheiro em um 401 (k) torna muito mais difícil chegar a ele, se você precisar. Isso não significa que você não deve investir no seu 401 (k), mas tome cuidado para não investir muito. Garanta dinheiro suficiente em contas acessíveis para atender a todas as suas necessidades diárias e pagar por emergências.

2. Suas opções de investimento são limitadas

Embora os planos 401 (k) geralmente ofereçam fundos diferentes para você investir, eles podem fornecer apenas um número limitado de opções. Isso pode ser uma coisa boa, pois muitas opções podem ser esmagadoras. É mais fácil escolher entre uma dúzia de fundos do que avaliar centenas de opções diferentes.

No entanto, os planos específicos que o 401 (k) oferece nem sempre são as melhores opções possíveis. Às vezes, cobram taxas mais altas ou obtêm retornos mais baixos do que outros fundos do mesmo tipo, como ações ou títulos. E, às vezes, o seu 401 (k) não dá acesso a um tipo específico de investimento que lhe interessa, como estoques de energia.

Novamente, isso não significa que você não deve colocar dinheiro no seu 401 (k), especialmente se você estiver recebendo fundos correspondentes do seu empregador. Mas é uma boa razão para pensar em investir parte do seu dinheiro fora do seu 401 (k) também. Você não poderá usar dólares antes dos impostos, mas terá mais opções, algumas das quais poderiam lhe proporcionar um retorno melhor.

Palavra final

Se você tiver acesso a um plano 401 (k) no trabalho, faz sentido investir parte desse investimento. No mínimo, você deve aplicar o suficiente do seu salário para aproveitar ao máximo todos os fundos correspondentes do seu empregador.

No entanto, não faz sentido amarrar todo o seu dinheiro no seu 401 (k). Você deve mantê-lo em um fundo de emergência para não precisar do seu 401 (k) em uma crise. E se você pode poupar dinheiro, também é uma boa ideia colocar alguns em contas tributáveis, que podem oferecer uma maior variedade de investimentos e taxas mais baixas.

Obviamente, tudo isso é um ponto discutível se o seu local de trabalho não oferecer um 401 (k). Se você tem um emprego sem benefícios, consulte outros planos de aposentadoria, como os IRAs, que oferecem vantagens fiscais semelhantes.

Você investe em um local de trabalho 401 (k)? Por que ou por que não?